Search K

Appearance

Appearance

文|启四

我们投资的目的是什么?——赚钱

怎么投资能稳赚呢?——投资固收产品,所谓“固收”是指,确定性的、几乎不承担风险的债券资产

怎么实现更高收益的稳赚呢?——投资“固收+”基金,所谓“固收+”,就是固收打底,权益增强,是固收产品的升级版,进可以增加收益,退可以用固定收益保底。

因为经常写可转债,今晚我们就详细聊聊和可转债相关的优秀“固收+”基金,并在文末给出优选名单。

对于不同的“固收+”产品来说,收益增强的方式有所不同,不过主要有4大收益增强来源:资产配置、股票配置、纯债配置、转债配置。

其中,随着转债这类资产的明显扩容,通过“+转债”的方式来做收益增强,也成了很多“固收+”基金经理的选择。

从数量角度看,绝大部分“固收+”基金转债平均持仓在10%以内。

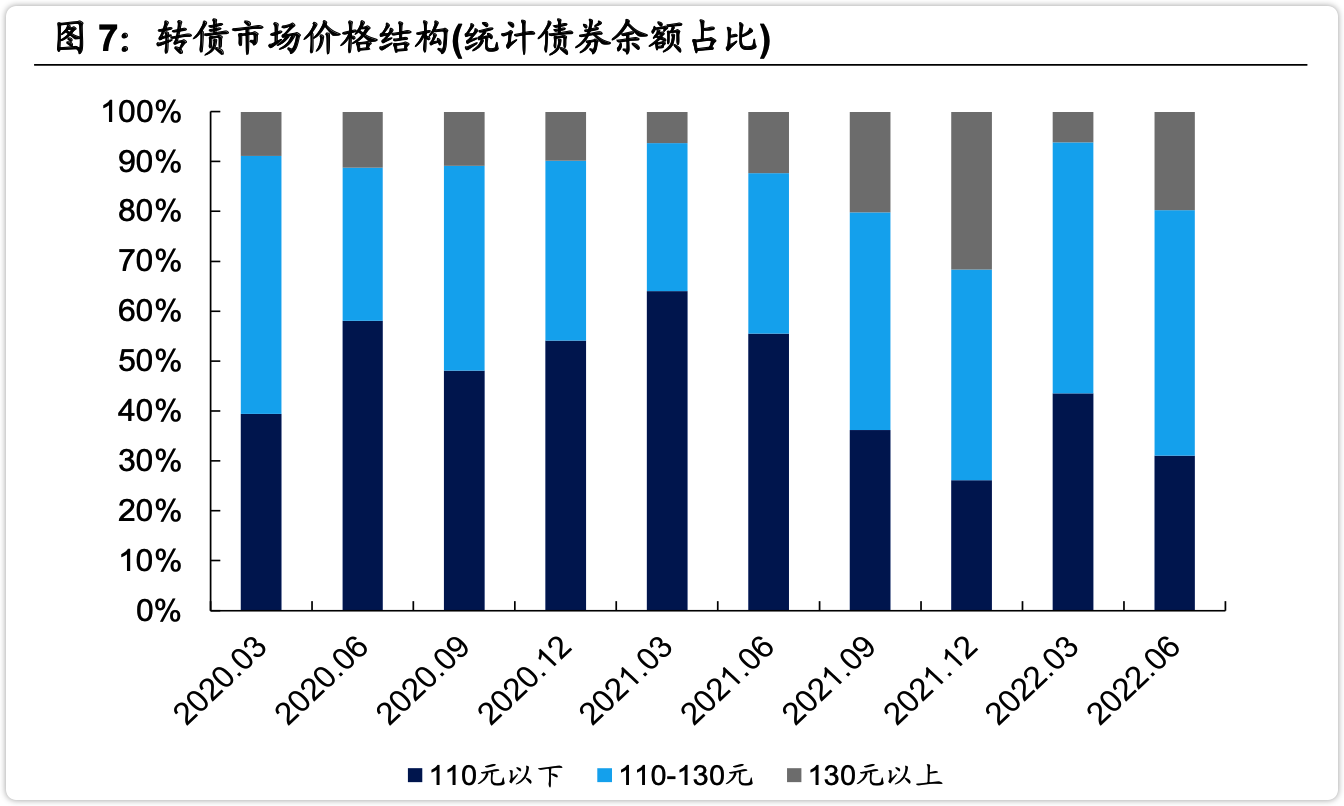

因为“固收+”基金对于回撤控制的要求相对更高,所以更倾向于偏好中低价转债(130元以下的)。

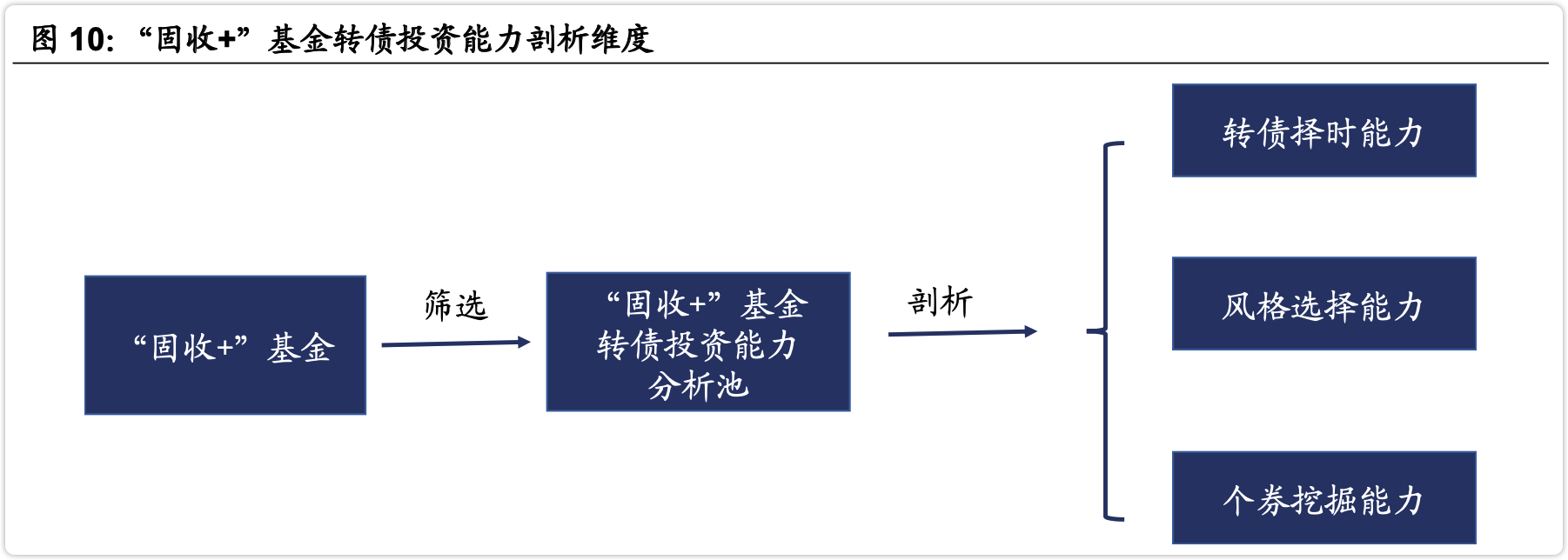

为了保证分析时间长度和效果,重点选取了:

作为后续分析池,并从转债择时能力、风格选择能力、个券挖掘能力这3个维度来剖析“固收+”基金的转债投资能力。

1、转债市场估值较高,但进一步大幅杀估值可能性较低

虽然当前转债市场估值处于历史高位。但考虑到M2增速与社融增速背离下,体现的是流动性宽松与经济增长乏力的局面,资产荒现象仍将持续演绎。因此,在流动性没有明显收紧之前,转债市场转股溢价率或仍将维持高位震荡。

2、当下转债市场行情下,“固收+”基金的转债个券挖掘能力更重要

考虑到转债市场估值维持高位震荡,转股溢价率没有抬升空间,因此对于当下的转债投资而言,优选个券至关重要。

因此,在优选转债投资能力还行的“固收+”基金时,先筛选出个券挖掘能力较强的“固收+”基金,同时兼顾过往风险与收益表现(2019年以来最大回撤在6%以内,年化收益率在6%以上),给出符合当下转债市场的“固收+”基金列表,具体如下:

1、基金过往业绩不代表未来表现

2、相关结论主要基于过往数据计算所得,不能完全预测未来

3、报告采用的样本数据有限,存在样本不足以代表整体市场的风险,且数据处理统计方式可能存在误差

1、本文分析思路来自国海证券的研报:《哪些“固收+”基金转债投资能力更强?》

2、研报中的数据、图例、分析思路更加完整清晰

3、完整研报我放在星球精华帖了,后台回复8自取。

**风险提示:**本文所涉及标的不作推荐,据此买卖,风险自负。

全文完。