Search K

Appearance

Appearance

这周末航天宏图的股权转让挺有看头,对比5月帝欧家居那波举牌,其实是两种完全不同的资本玩法。

航天宏图7月5号公告,控股股东关联方把5.1%股份以19元/股转给百瑞金钩,小溢价+18个月锁仓,转让款还无偿借给公司。很少见的深度绑定,明摆着不是来套利,是冲着未来去的。

百瑞这种机构过去也做过类似操作,但这次“锁+借”,更像是押注今年要发射的8颗雷达卫星。如果真能成,航天宏图可能从项目制升级成数据服务商,商业模式想象力、估值逻辑都会大幅提升。

短期看,这种“资本深度绑定+科技题材”,本身就容易带来情绪炒作。再加上现在小盘股在修复,它过去两年多跌了70%,今年也还跌着9%,有机会借势来一波反弹,关键就看量能。

对比来看,帝欧家居是另一套路子。

5月朱江通过举牌+转债拿下控制权,经典的“困境资产改造”剧本。他之前就擅长折腾困境企业,比如琏升科技那波,从SaaS转做新能源。帝欧本身连亏三年、重债压身,但资本讲故事的空间有。

5月底帝欧转债104块,溢价率10%;7月初涨到127.5,溢价几乎为0,1个多月涨幅就高达22%,说明资金已经提前在赌朱江博能不能复制上一轮转型的成功。

总结一下:

我自己更关注航天宏图/宏图转债这波有没有情绪行情,帝欧那边等等朱江的实质动作再说。

利好消息:

1、跨境支付政·策突破:央行发布《人民币跨境支付系统业务规则(征求意见稿)》,推动银行、金融科技及跨境支付企业直接受益,提升人民币国际化效率。

2、电力需求创历史新高:全国最大电力负荷达14.65亿千瓦(同比增1.5亿千瓦),华东电网空调负荷占比37%,电力、煤炭板块(如韶能股份、山煤国际)持续受益。

3、外资税收优惠延续:三部门明确2025-2028年境外投资者利润再投资可享10%抵税,鼓励外资长期布局A股科技、消费领域。

4、船舶行业整合落地:中国船舶吸收合并中国重工获批准,将打造全球最大造船企业,提振高端制造板块信心。

5、创新药政·策加码:国家医保局支持医保数据用于研发,优化支付标准,创新药企业获强心剂。

利空消息:

1、美国关税威胁升级:川普吹风8月1日启动对华新关税,税率或达70%,利空出口链企业(电子、纺织)。

2、量化新规冲击流动性:7月7日起单账户每秒申报/撤单限300笔,预计日成交量萎缩20%-30%,小盘股流动性风险骤升。

3、手机消费见顶:5月国内手机出货量同比降21.8%,苹果链增长受限,消费电子板块业绩承压。

4、跨境投资补税冲击:投资者需按20%税率补缴境外投资收益个税,可能减缓“北水南下”,压制港股及中概股。

5、“大漂亮”法案打压:美国通过法案限制中国光伏和芯片企业,长期利空相关板块。

6、跨境投资补税冲击:部分投资者收到境外收益补税通知(税率约20%),可能减缓“北水南下”,压制港股及中概股

总结:

这周末利空消息主要是“外面的雷”:美国关税、量化新规(周一落地)和补税冲击,个个都是情绪杀手。

短期盯紧三件事:

1、周一量化新规落地,小盘股别硬扛;

2、 8月1日关税倒计时,科技和出口链别急着抄底;

3、中报季(7.1-8.30)来了,手机链、高估值题材小心业绩雷。

操作上:电力、创新药这些政策兜底的板块还能看看,中报预增的更安全;仓位别莽,等月底关税利空出清了再动手更稳妥

1、转债轮动策略:本周收益率+0.45%,今年累计收益率+23.22%,最大回撤6.79%。

2022年11月7日开始运行,2022年累计收益率-1.75%,2023年累计收益率+29.98%,2024年累计收益率+18.92%。

2、ETF轮动策略:本周收益率+1.89%,今年累计收益率+9.43%,当前累计收益率+44.59%,最大回撤11.93%。

2023年6月12日开始运行,2023年累计收益-2.64%,2024年累计收益+37.80%。

3、高股息周轮动策略:本周收益率+2.8%,今年累计收益率+0.67%,最大回撤6.4%。

2024年6月7日开始运行,2024年累计收益+3.13%。

上周转债中位数:123.473

当前中位数: 124.772,当前相对上周上升1.299元,位于一星级估值区

所有历史范围内所处百分位:93.85%

近1年范围内所处百分位:98.35%

近2年范围内所处百分位:98.97%

近3年范围内所处百分位:94.22%

一星级:中位数>124

二星级:116<中位数≤124

三星级:108<中位数≤116

四星级:100<中位数≤108

五星级:中位数≤100

日期:2025-07-04

十年期国债收益率:1.642%

沪深300:3982.2,PE:13.05(百分位:63.69%)

上周股债收益差:6.14%(百分位:84.52%)

当前股债收益差:6.02%(百分位:81.29%)

估值位置相对上周继续降低,长期性价比依然很高,但短期需要提防回撤

股债收益差抄底逃顶逻辑:钻石坑来了!

当股债收益差百分位达到95%以上时,沪深300就会进入钻石坑,即最佳抄底区间;

当股债收益差百分位达到5%以下时,沪深300就会达到危险顶部;

当股债收益差百分位小于20%时,可以考虑逐步减仓清仓。

当前股债性价比相比上周继续下降,长期确定性依然很高,但是短期确实到压力位了,最近的上涨是情绪+估值修复,不宜过于乐观。

宽基短期建议减减仓。进攻看好科技成长方向,优先配置科创50+创业板;防守看好红利低波,只要回撤就可以加。

转债中位数已经突破124元,进入一星级高估区,已经执行了减半仓规避风险。

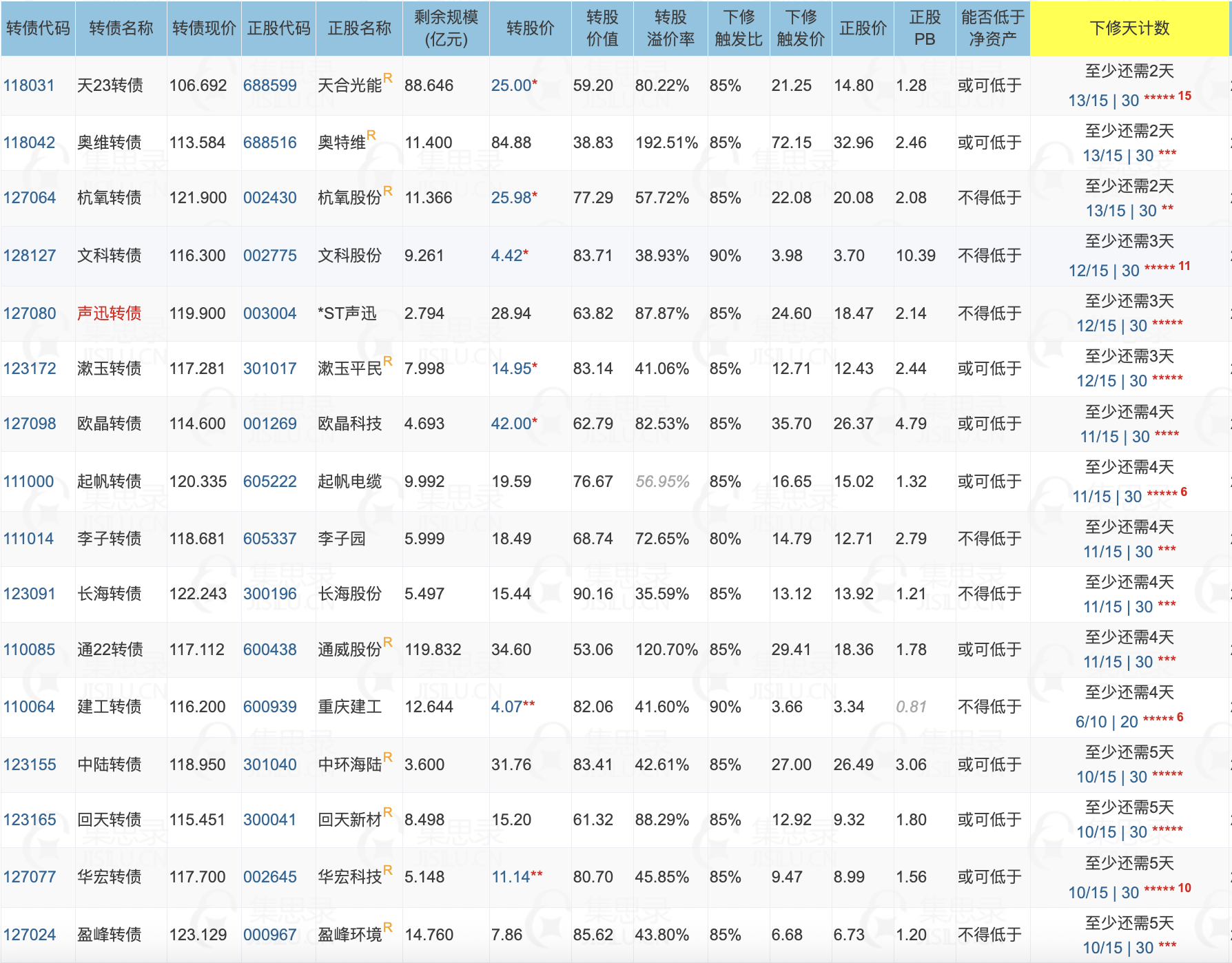

未来5个交易日,有16只转债最快可能满足下修条件。

暂无下修动机较强的转债。

目前有8只配债股在同意注册或上市委通过阶段,在等待发行中。

启四对这些股票进行了评分,评分越低越好。

流通规模最小的为胜蓝股份(1.79亿)。

安全垫最高的为龙建股份(12.57%)。

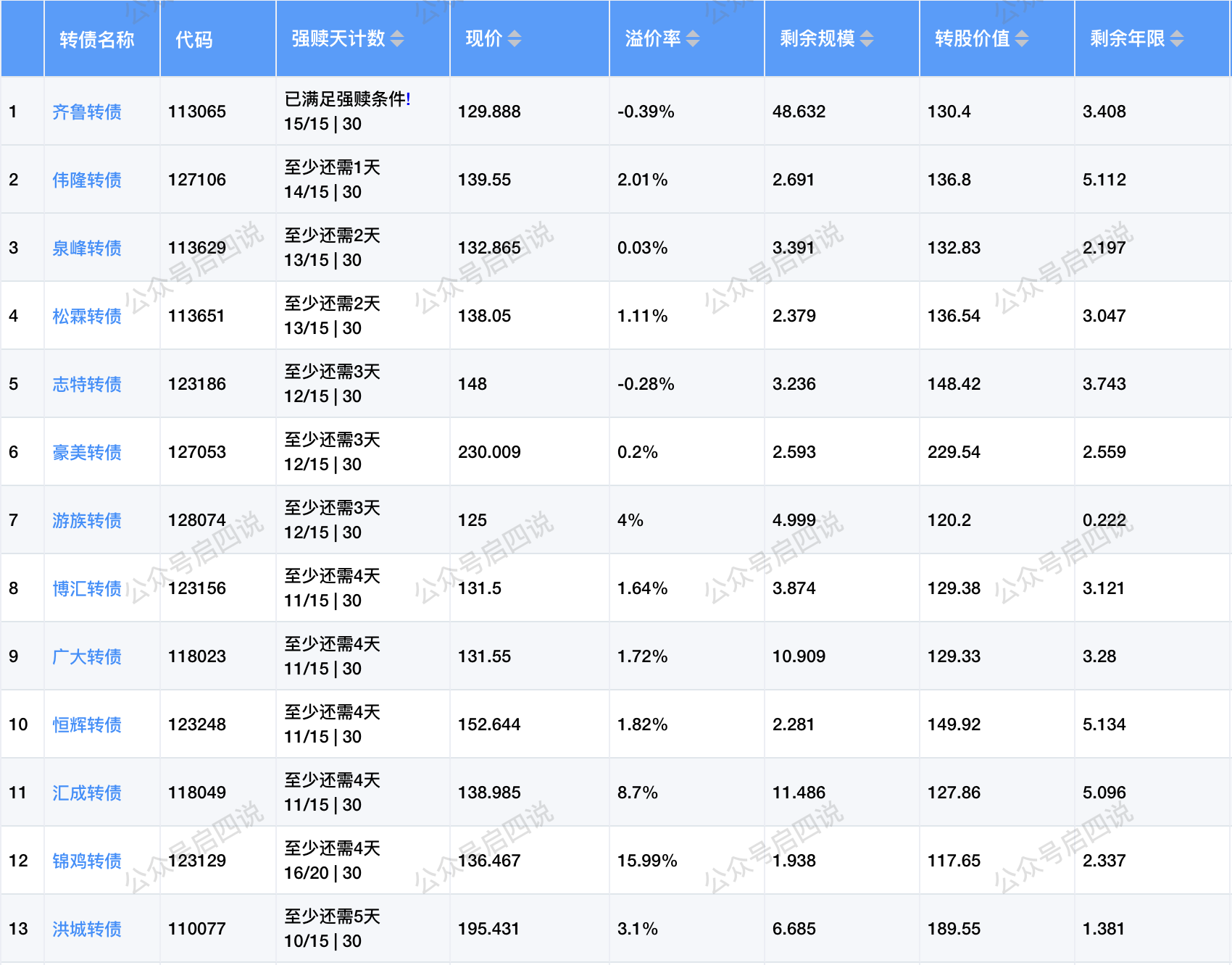

现在有12只转债已经公告强赎或临近到期了,如果持有,记得关注最后交易日。

若错过就只能转股或者到期赎回,若因为没有创业板或科创板权限导致不能转股,就只能承担亏损的后果。

齐鲁转债,周末公告了强赎。现价129.888,溢价率-0.39%,无杀溢价空间,后面债随股走。

未来5个交易日内,有12只转债最快可满足强赎条件。

其中转股价值接近或大于130元,且规模大于3亿或溢价率大于3%的转债,需要注意强赎后杀溢价的风险。

尤其是洪城转债、汇成转债、锦鸡转债,比较危险。