Search K

Appearance

Appearance

[Toc]

这周市场又冲了下高点,我的理解不变:现在就是个估值消化期。估值不便宜,赚钱效应在收窄,创业板相对沪深300的优势明显减弱,短期想往上走,得有新故事、新催化才行。

短期看,海外流动性松了,美股降息预期还在;国内这边,大家“跌了就买”的情绪挺浓,资金和情绪都能撑住市场。像AI算力需求、创新药大会、新一轮中美谈判、美联储降息这些未来的催化剂,都可能给行情添把火。

核心就一句话:牛市没结束,但波动会变大。主线还是科技和周期,海外宽松利好黄金,国内“反内卷”+淘汰小企业,利好周期龙头。AI算力、创新药这些新方向,现在虽只是苗头,但潜力大、赔率高,能慢慢关注。成长股目前还占优,价值股想翻身,得等稳增长政策出来。

**有人问成长啥时切到价值?**历史上得满足三点:宏观强复苏或政策猛刺激、价值股ROE比成长股高不少、政策压制风险偏好。现在一条都不沾,成长还得主导一阵。

长远看,现在是“牛市不怕等”,基本面和资金面都在底部,后面要么磨底要么变好。居民钱往股市搬的路越来越顺,增量资金迟早来,未来还得新高。结构牛里,抓准产业趋势和高景气赛道就行,“反内卷”下,光伏、化工可能重估,港股也会跟着受益。

总之,牛市还在,主线没变,波动是正常的,别被短期情绪带跑偏。

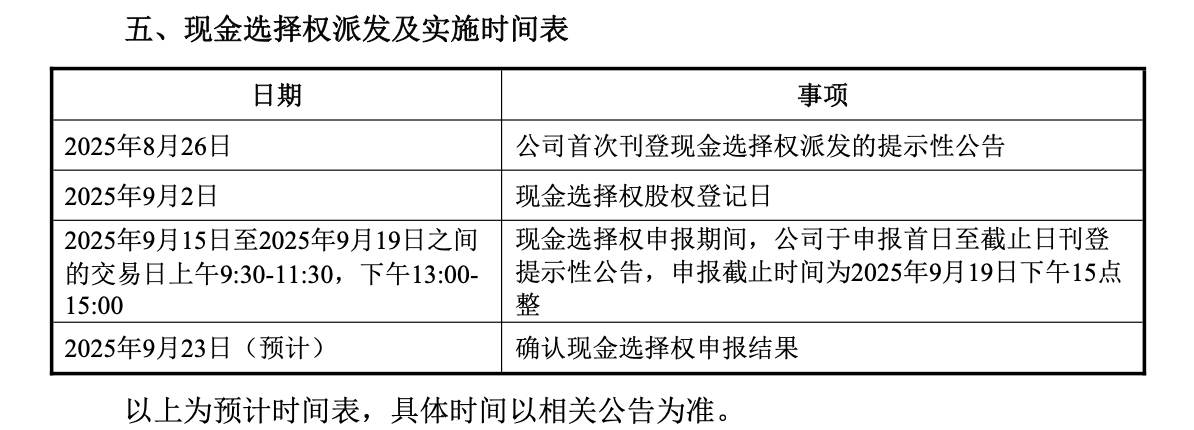

之前参与的*ST天茂退市套利,明天可以开始申报了。

申报时间:2025年9月15日–2025年9月19日的交易时间

行权代码:038042

行权价:1.6

数量:你的持仓数量

确认时间:2025年9月23日

确认完毕后,等着资金到账即可。根据以往经验,一般确认后10-15天资金到账。

申报很简单,在APP上操作一下卖出即可。具体操作见下图:

利好消息:

利空消息:

注:利好利空消息使用AI收集整理,来源于网络,不构成投资建议,请谨慎参考。

1、转债轮动策略:已清仓。今年累计收益率+27.49%,最大回撤7.86%。

2022年11月7日开始运行,2022年累计收益率-1.75%,2023年累计收益率+29.98%,2024年累计收益率+18.92%。

2、ETF轮动策略:本周收益率+3.35%,今年累计收益率+45.06%,当前累计收益率+94.51%,最大回撤11.41%。

2023年6月12日开始运行,2023年累计收益率2.23%,2024年累计收益率+31.17%。

3、高股息周轮动策略:本周收益率+1.00%,今年累计收益率+5.73%,最大回撤6.4%。

2024年6月7日开始运行,2024年累计收益率+3.13%。

**4、小盘股周轮动策略:**本周收益率+2.33%,今年累计收益率+2.07%,最大回撤3.3%。

2025年9月1日开始运行。

上周转债中位数:132.33

当前中位数: 132.743,相对上周上升0.413元,位于一星级估值区

所有历史范围内所处百分位:99.47%

近1年范围内所处百分位:95.9%

近2年范围内所处百分位:97.93%

近3年范围内所处百分位:98.63%

一星级:中位数>124

二星级:116<中位数≤124

三星级:108<中位数≤116

四星级:100<中位数≤108

五星级:中位数≤100

日期:2025-09-12

十年期国债收益率:1.798%

沪深300:4522,PE: 14.1(百分位:81.69%)

股债收益差:5.29%(百分位:56.42%)

上周股债收益差:5.38%(百分位:60.04%)

估值位置正常

股债收益差抄底逃顶逻辑:

当股债收益差百分位达到95%以上时,沪深300就会进入钻石坑,即最佳抄底区间;

当股债收益差百分位达到5%以下时,沪深300就会达到危险顶部;

当股债收益差百分位小于20%时,可以考虑逐步减仓清仓。

1)指数及板块估值比较:

中证全指(剔除ST)PE为21.5倍,处于历史81%分位;

上证50指数PE为11.9倍,处于历史64%分位;

中证500指数PE为34.1倍,处于历史65%分位;

创业板指数PE为42.3倍,处于历史39%分位;

中证1000指数PE为47.0倍,处于历史68%分位;

国证2000指数PE为61.5倍,处于历史77%分位;

科创50指数PE为184.3倍,处于历史100%分位;

北证50指数PE为78.5倍,处于历史99%分位;

创业板指数相对于沪深300的PE为3.0倍,处于历史24%分位。

2)行业估值比较:

PE估值在历史85%分位以上的行业:房地产、钢铁、建筑材料、电力设备(光伏设备)、国防军工、自动化设备、轻工制造、化学制药、计算机(IT服务、软件开发);

PB估值在历史85%分位以上的行业:电子(半导体、消费电子);

PE\PB均在历史15%分位以下的行业:无。

当前股债性价估值连续3周处于合理位置,不高估也不低估。

转债当前估值太高,起不到防守作用,进攻作用不如基金和股票策略,已经清仓,等中位数到124以下再看。

宽基方面,进攻看好科技成长方向,优先配置科创50+创业板+中证1000;消费和白酒估值很低,牛市不会缺席,但是不一定能跑赢大盘。防守看好红利低波,可以加;国债的话,若打算做短期套利,最好是做右侧交易,若打算长持可以加。

未来5个交易日,有7只转债最快可能满足下修条件。

个人认为,没有转债下修动机较强。

目前有6只配债股在同意注册或上市委通过阶段,在等待发行中。

启四对这些股票进行了评分,评分越低越好。

流通规模最小的为星源卓镁(1.78亿)。

安全垫最高的为龙建股份(12.18%)。

现在有19只转债已经公告强赎或临近到期了,如果持有,记得关注最后交易日。

若错过就只能转股或者到期赎回,若因为没有创业板或科创板权限导致不能转股,就只能承担亏损的后果。

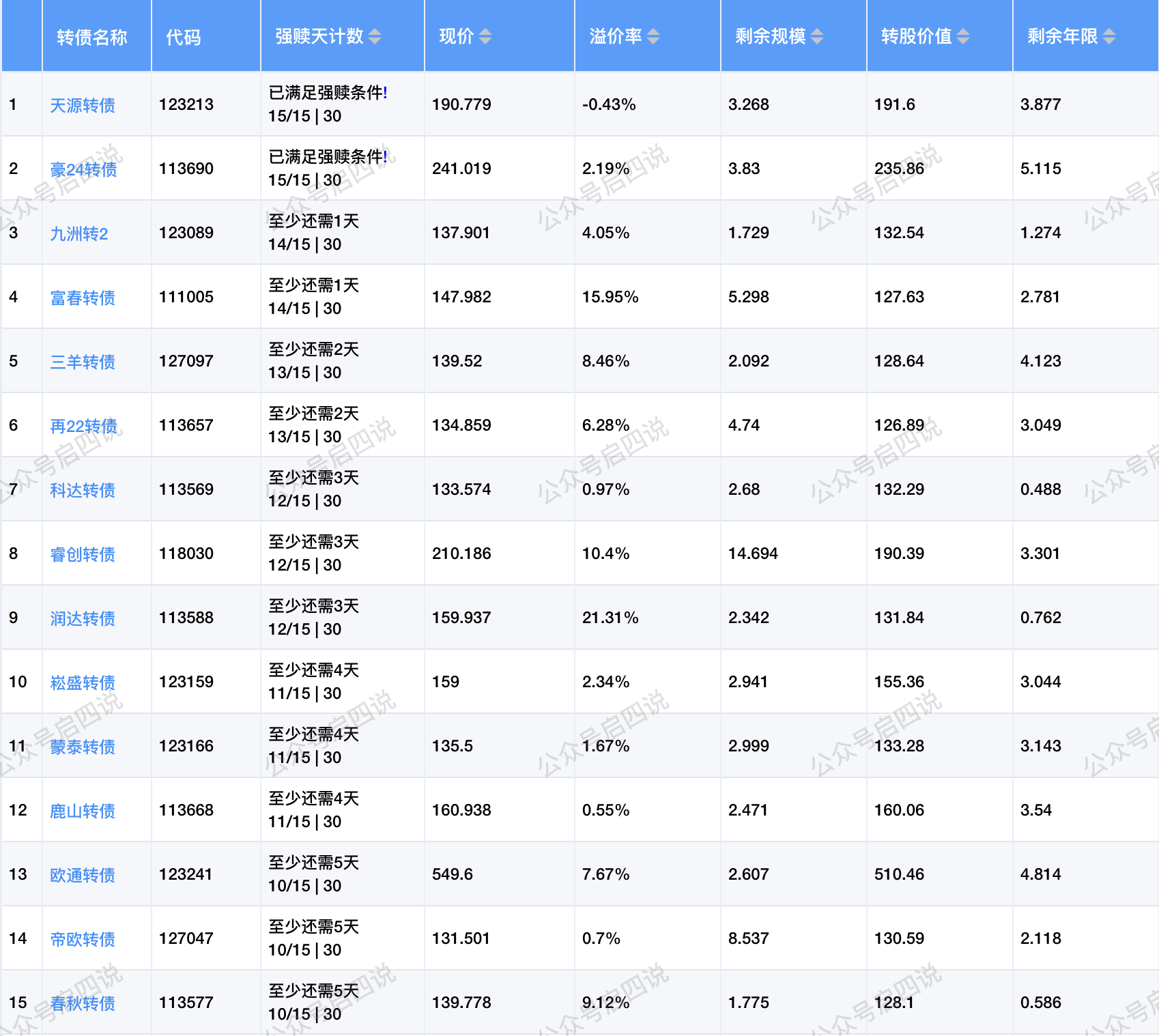

未来5个交易日内,有10只转债最快可满足强赎条件。

其中转股价值接近或大于130元,且规模大于5亿或溢价率大于3%的转债,需要注意强赎后杀溢价的风险。

像九洲转2、睿创转债、润达转债、欧通转债这些就比较危险。

天源转债,未来6个月不强赎。现价190.779,溢价率-0.43%,预估合理溢价率3%-5%。

豪24转债,公告强赎。现价241.019,溢价率2.19%,预估合理溢价率-2%-0%。

启四的投资教程,长按扫码可收藏学习: