Search K

Appearance

Appearance

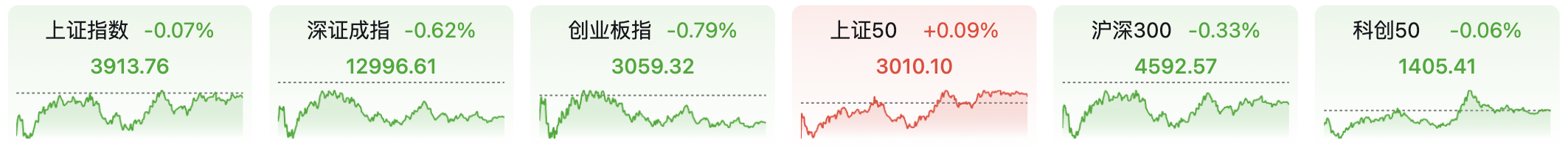

今天除了上证50微红,各大指数集体收跌,资金又回到了红利、国债这些防守资产。成交额继续缩量,再创新低。看似平静的一天,其实暗潮汹涌。

缩量下跌意味着空头强于多头,且多头买入的意愿不强。看来如之前预料的,还要继续调整。

持仓的黄金,今天跌得不轻,现货黄金一度暴跌超6%,创下2013年4月以来最大单日跌幅。

表面上看,导火索是俄乌局势暂时缓和,避险情绪降温;但更深层的原因,还是涨得太多太快了。

从8月25日到10月16日,不到2个月的时间,黄金ETF暴涨30%,金价大涨近1000美元,这比历史上任何一次都更陡、更急。

快速拔高之后,就得靠震荡来消化情绪和波动,这种节奏变化在周期顶部很常见。就像近期的双创。

但我认为,黄金自2022年以来主升浪的底层逻辑,依然没变:美元信用在折价,全球依然缺乏真正的避险资产。

退一步讲,就算乌克兰危机落幕,美国的单边主义和全球经济的不确定性也不会消失。只要避险需求还在,黄金的长期逻辑就没变。

关于黄金最近几年疯涨的底层逻辑,我在昨天的文章中已经详细写过:3年涨140%,一文看懂黄金疯涨的底层逻辑。评论区反馈一下子就看懂了,没看过的可以回顾一下。

所以,这轮下跌与其说是“见顶”,不如说是喘息。市场只是用一场暴跌提醒我们:上涨从来不是一条直线。

黄金跌得猛,但好在组合不是单线作战,另一头的红利和微盘股策略又开始发力了。

这时候就体现出了多策略运行的好处,相关性越低,组合的波动率就越低,持仓体验越舒服。

微盘股和红利指数有一个共同的bug机制——逆向选股,自动止盈。

大多数指数都按市值加权,股价涨了,权重就更大,或者干脆把新涨的股票纳入样本——这是一种典型的“动量思维”。

而微盘股指数反其道而行——它只选市值最小的公司,涨太多的反而被踢出去。这就像一种自动“止盈”机制,涨得多不追,跌得多反而补仓,带着明显的“逆向选股”味道。

红利指数其实也是类似的逻辑。股息率高的时候选进来,股价上涨,股息率变低后,又踢出去。也是一种“高抛低吸”。

两者的共通点在于:都不追热点,而是在市场情绪的背面默默积累收益。

截至今天,万得微盘股指数年内涨幅接近65%,创下历史新高。

从2019年以来,它年年正收益,2012年以来也只有17、18两年是负收益,稳稳跑赢全A指数。

所以这是一个很硬核的逻辑,而不是瞎炒作,市场里很多量化策略都是基于微盘股指数这个思路,我的也是。

从小微盘相对估值看,当前市值最小和最大的20%组合,市盈率中位数比值为0.90倍、市净率中位数比值为0.88倍,位于2010年以来历史分位数11.1%和24.8%,距离历史极值和中枢都有不小距离。

虽然涨了不少,但是依然不算贵。

所以我更倾向于把它们作为组合中的“耐心仓位”:不追风口、不拼节奏,在长周期中默默抬高组合的底部。

1、新ETF轮动策略,无操作,今日收益率-4.09%。

转债轮动策略,已清仓。

账户今年累计收益率+49.58%;2024年+18.92%;2023年+29.98%。

2、红利低波ETF,1.2减仓2%,总仓位10%。

3、四维轮动策略,原来的本金20万,今天继续加仓了2万。

可转债等权指数,今天涨幅-0.44%,中位数130.437元,位于一星级估值区,依然高估。

✦重点关注配债股池:

股票名称:发行规模,流通规模,百元含权,所需股数

普联软件:2.43亿,1.91亿,5.09,1164股

星源卓镁:4.5亿,1.78亿,8.11,249股

澳弘电子:5.8亿,2.15亿,14.13,247股

龙建股份:10.0亿,5.6亿,22.72,1015股

✧重点关注: 流通规模小于2亿/百元含权大于20/安全垫大于5%,已同意注册/上市委通过阶段的配债股

✧百元含权=发行规模*100/A股总市值,代表每百元股票含的可转债权利,越大越好

✧流通规模小于2亿,容易炒妖

✧转债发行流程:董事会预案→股东大会通过→交易所受理→上市委通过→同意注册→发行公告