Search K

Appearance

Appearance

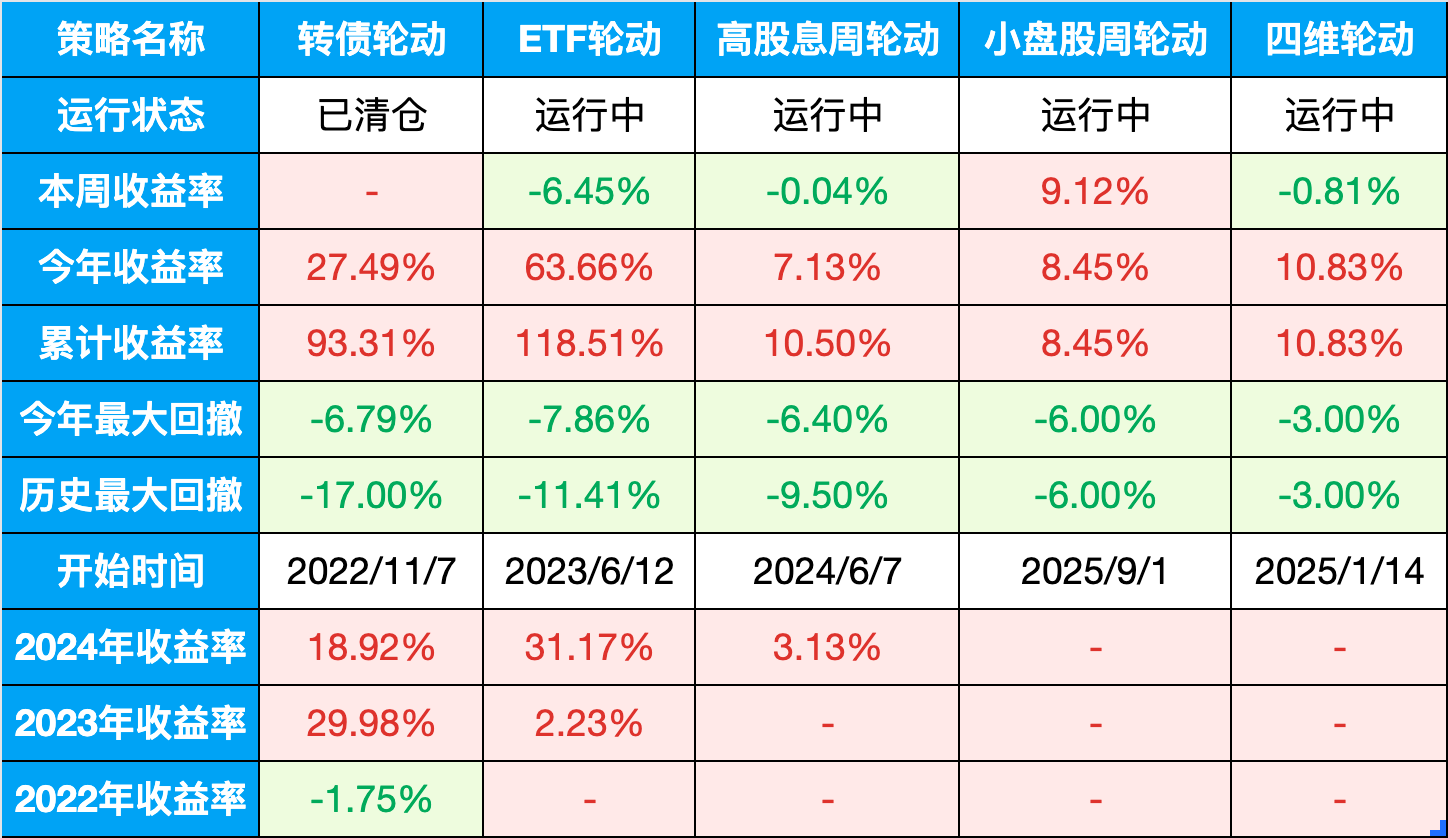

总仓位:88%(ETF轮动45%,小盘股策略30%,红利低波10%,黄金3%)

表格说明:

金25转债 113699(正股金诚信 603979)

1)转债概况:发行规模20亿,行业:有色金属-工业金属-铜,转股价值104.16元。拟合曲线插值计算预测价格137.585元,转股期前可流通规模11.1亿。

民营企业,公司的主营业务是矿山工程建设、采矿运营管理、矿山设计与技术研发、矿山机械设备制造在内的矿山服务业务,以及矿山资源开发业务。

它包含了这些概念:【金属铜;黄金概念;同花顺出海50;磷化工;2025中报预增;人民币贬值受益;一带一路;沪股通;融资融券】

2)对标转债:金田转债

3)上市价预测:给予30%-32%的溢价,预估上市合理价值135-137元。

4)操作建议:如果中签,可以考虑设置一个回落条件单,基准价135元,回落0.5%,买三价卖出。

再加一个价格条件单,大于130.01元,即时买一价卖出(如果尾盘冲高能卖在高点)。

利好:

1、**“十五五”规划确定方向。**四中全会已经通过《制定“十五五”规划建议》,明确了未来五年的主线:科技自立、绿色转型、内需升级、统一大市场等。这意味着接下来政策会更聚焦实业、创新和高质量增长,对新能源、高端制造、科技链条等板块是中长期利好。

2、**金融监管部门集体发声维稳。**央行、金监总局、外汇局、证·监·会都在这个周末开会传达全会精神,核心表态都是一个意思——“稳”。要维护股债汇市场平稳运行,提升资本市场韧性,防风险、稳预期。简单说,就是政策不会乱动刀子,市场底层情绪有支撑。

3、央行释放真金白银。央行宣布将在10月27日开展9000亿元MLF(中期借贷便利)操作,比当月到期量多投约2000亿,等于再度“补水”。这说明货币政策依旧偏宽松,对资金面和市场流动性都是实打实的好事。

4、**中美经贸磋商气氛缓和。**中美双方周末在马来西亚举行了新一轮经贸会谈。虽然还没出具体成果,但从多家外媒报道看,这次的气氛比之前友好得多——双方都在为后续高层会晤做铺垫,市场对外部关系的担忧边际减轻。

利空:

1、**结构性压力仍在。**虽然上周后半段市场企稳反弹,但前期调整伤害不小。很多热门板块的筹码仍在高位,资金轮动速度快,短期内估值修复还需要时间。尤其是部分题材股,稍有风吹草动就容易被抛。

2、**外部风险未消。**中美谈得再和气,实质问题还没解决。美方关税和出口管制博弈仍在继续,全球市场也因为地缘政治、美国债务和评级等问题情绪不稳。外围波动,对A股风险偏好仍有一定压制。

3、**个股事件扰动。**周末有几家公司公告资产出售终止、面临退市风险,交易所也对部分异常波动股票发出监管函。这些属于个别事件,但对短线资金和小盘股情绪多少会有影响。

整体判断:

政策面暖、资金面松、外部稍稳,这是主基调;但资金在观望,市场在犹豫,短期行情可能还是震荡修复。

提醒:以上信息均基于公开资料,不构成任何投资建议,市场有风险,决策需谨慎。

日期:2025-10-24

十年期国债收益率:1.78%

沪深300:4660.68,PE:14.55(百分位:88.38%)

股债收益差:5.09%(百分位:49.28%)

上周股债收益差:5.32%(百分位:57.92%)

估值位置正常

股债收益差抄底逃顶逻辑:

当股债收益差百分位达到95%以上时,沪深300就会进入钻石坑,即最佳抄底区间;

当股债收益差百分位达到5%以下时,沪深300就会达到危险顶部;

当股债收益差百分位小于20%时,可以考虑逐步减仓清仓。

当前中位数:132.259,上周中位数:129.7

本周相对上周上涨2.559元,位于一星级估值区

所有历史范围内所处百分位:99.16%

近1年范围内所处百分位:93.47%

近2年范围内所处百分位:96.69%

近3年范围内所处百分位:97.8%

一星级:中位数>124

二星级:116<中位数≤124

三星级:108<中位数≤116

四星级:100<中位数≤108

五星级:中位数≤100

目前股债整体性价比连续9周处于合理区间,不过已经迈过了50%的百分位。

转债:当前估值偏高,防守作用有限,进攻能力也不如基金和股票策略,已经清仓。计划等待转债中位数跌到124元以下再考虑介入。

宽基指数:

30年国债:如果是短期套利,建议做右侧交易;若是长期持有,可以配置。但是由于波动较大,且被央行高度控盘,不建议重仓。

散户最难解决的三大问题:如何选标的、什么时候买、什么时候卖?

过去这些年我的投资心得是:主观买卖容易患得患失,止盈止损很难严格执行,最后眼累心累还跑不赢量化策略。

所以现在我全面拥抱量化策略,按照既定规则买卖,尽量不再自己拍脑袋。

用验证好的策略,以及坚定的执行力,帮我在长周期中不断获利。

投资中,知道买什么很重要,而更重要的,是贯彻执行!!