Search K

Appearance

Appearance

总仓位:74%+(ETF轮动45%+,小盘股轮动0%,套利股4%+,红利低波9%-,恒生科技16%+)

表格说明:

回头看,这周我们居然经历的是40年一遇的“黑色星期五”。

黄金在周四刚创下5595美元的历史新高,周五就直接变脸,一度跌破4700美元,单日跌幅超过10%。这是1980年代以来最大的单日跌幅!

白银更极端,单日暴跌超过30%,这种波动在整个贵金属历史上都极其罕见。

关于大跌的直接原因,我在周五的文章里已经梳理过了:无非是鹰派美联储主席提名、交易所上调保证金、多头踩踏以及地缘情绪阶段性回落,大家都知道了。

但周末翻看了一些核心研报后,我觉得有必要深入聊聊这次暴跌背后的市场结构,这才是跌得这么狠的根源。

之前金银市场已经成了一个装满火药的密闭房间,任何风吹草动都能引爆。

最核心的问题是市场结构变得极其脆弱。

大跌前,黄金的14天相对强弱指标(RSI)直接冲破了90。这是一个什么概念?这是本世纪以来的首次,上一次出现这种情况还是在1999年。

极度超买意味着场内挤满了想赚快钱的投机盘,而像央行这类真正托底的长线资金,在高位早已不再追涨。

所以当凯文·沃什被提名为下届美联储主席的消息传出,原本支撑金价的去美元化叙事出现了松动。获利盘了结与保证金上调引发的强制平仓形成共振,叠加程序化交易在破位后的自动杀跌,抛压像雪崩一样被集中释放。

这根本不是普通的调整,而是一次高杠杆多头的彻底出清。

想判断什么时候能企稳,甚至考虑重新入场,参考机构给的这几个量化指标比直觉更靠谱:

时间与空间: 财通证券复盘了历史数据,这类阶段性见顶后的平均回调时间约为18天,幅度在8%左右。目前的调整幅度大,但是时间太短,暴跌后的头几天最好别急着去接飞刀。

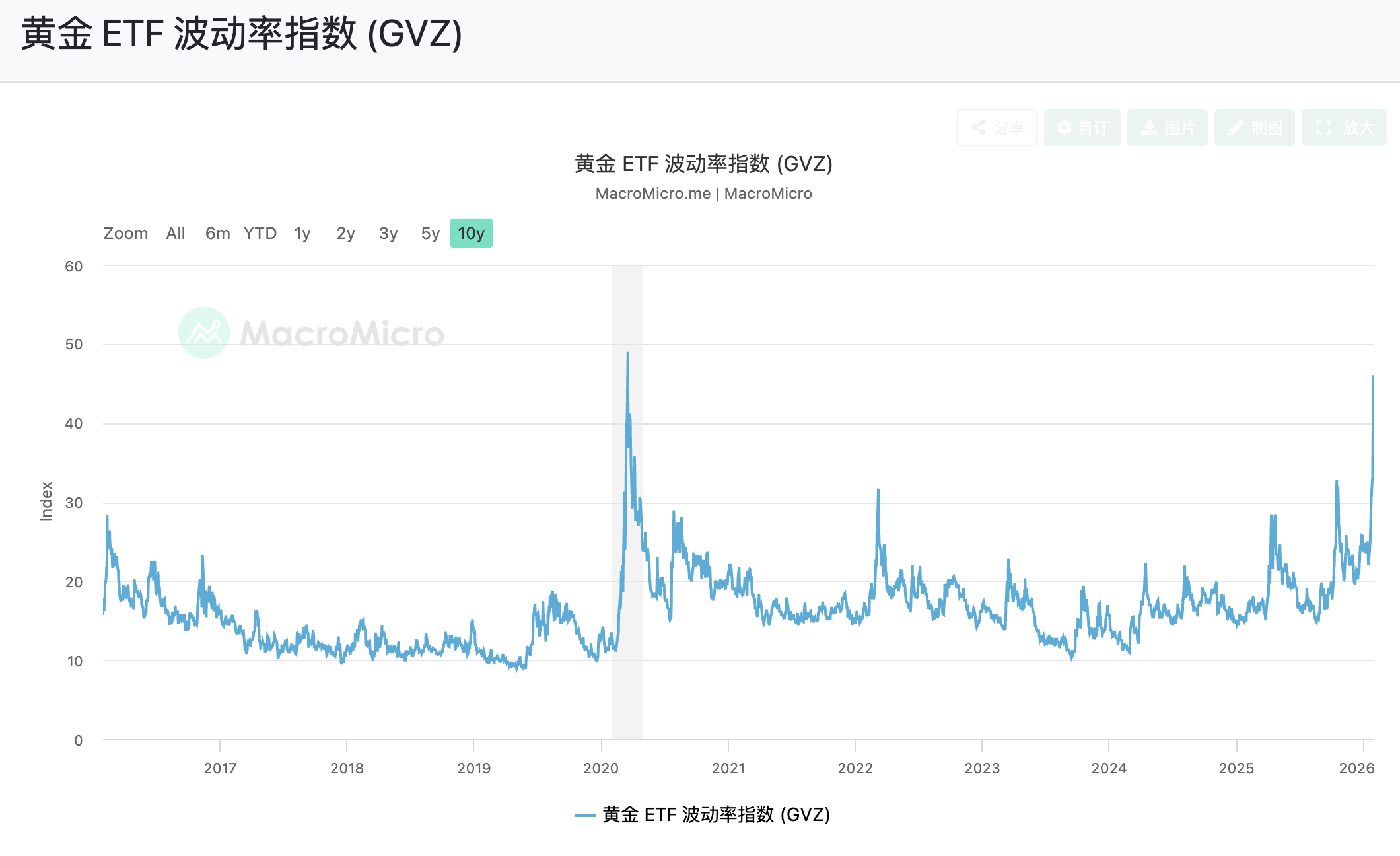

波动率指标: 关注黄金波动率指数(GVZ)。目前白银的隐含波动率在90%以上,黄金在44%左右,依然处于癫狂后的余震期。等隐含波动率回落到20%以下,才说明投机情绪真正平息,盘面才算稳住了。

心理关口: 5000美元是黄金最重要的心理防线。如果下周能迅速收复并站稳这个位置,技术派的信心才不会彻底崩溃。再往下的支撑位是4780和4658美元。

机构普遍认为:这是一次极其暴力的洗盘,但不是牛市的终点。

**逻辑并没有反转。**美国债务的不可持续性、地缘政治的碎片化,这两个核心驱动力并没有因为一个美联储主席的提名就消失。美元信用的裂痕依然存在,全球央行长线配置的需求也不会因为几天的暴跌就烟消云散。

这种自杀式下跌虽然看着惨烈,但对市场长期的健康反而是好事。

至于具体操作,我个人是做ETF轮动的,向来是策略信号怎么走我就怎么跟。虽然我看好长线逻辑,但如果明天的信号触发了止损,我会毫不犹豫地先撤出来,哪怕止损后信号反转又要我买回来,我也照样执行。

在40年一遇的波动面前,靠定力去死扛有时并不理智,靠系统和纪律去应对才能活得久。

没上车的现在可以继续观察,等波动率降下来再找机会。持仓的朋友,如果你的策略没发出离场指令,也不要过度恐慌乱了阵脚。

说到底,过去每一年的极端风险都没躲过,最后不也新高了吗?投资比的是谁能留在桌子上,只要不下牌桌,永远有新高的机会。

日期:2026-01-30

十年期国债收益率:1.8166%

沪深300:4706.34,PE:14.21(百分位:82.88%)

股债收益差:5.22%(百分位:53.31%)

上周股债收益差:5.26%(百分位:55.34%)

估值位置正常

股债收益差抄底逃顶逻辑:

当股债收益差百分位达到95%以上时,沪深300就会进入钻石坑,即最佳抄底区间;

当股债收益差百分位达到5%以下时,沪深300就会达到危险顶部;

当股债收益差百分位小于20%时,可以考虑逐步减仓清仓。

当前中位数:140,一星级估值,极高估

所有历史范围内所处百分位:99.54%

近1年范围内所处百分位:96.34%

近2年范围内所处百分位:98.14%

近3年范围内所处百分位:98.77%

目前股债整体性价比正常偏高,股市估值偏高。

可转债:当前估值极高,转债防守作用有限,进攻不如基金和股票策略,已经清仓切换ETF轮动策略。

宽基指数:

风险提示:本文内容仅供参考,不构成投资建议。投资决策应基于独立思考,据此操作盈亏自负,作者不承担任何连带责任。